まず、私個人のCredentialについてお話します。

私は、2006年以来、アメリカで、Financial Planner としてのキャリアを歩んでいます。

アメリカの投資系のライセンスであるSeries7とSeries 66を取得したのが2008年の春。以来職業として、Clientために資産運用をすることが私の主な職務の一つとなっています。

これらライセンスによって、私が法的に認められているClientのために出来る投資関係の業務は、

1.株、債券、ETF, 投資信託、UIT(Unit Investment Trust, 固定され満期の設定された投資信託の・ようなもの)そしてOptionの売買

2.Clientに代わって、投資のPortfolioを組み、更にそれをメンテナンスし続けること。

3.1に間接的に投資している年金商品の売買

4.必要に応じて、クライアントの居住する、すべての州で1-3を行う資格。

と言ったところです。この2つのライセンスに加えて、MBAとCFP(Certified Financial Planner)も取得していますから、それぞれのバージョンの’Investment’、いわば投資理論について科目として習得し勉強してもいます。

ライセンスの方は、主に細かな商品情報とMarketの仕組み、後はとにかく丸暗記するしかない、各種法律と規制を詰め込みます。

そして投資の授業内容ですが、Portfolio理論の基本と原理、各種評価法(各種リターンの計算法など)を除くと、かなりの部分がライセンスのカバーする内容とダブります。

さて、

Investmentつまり投資の定義とはなにかご存知ですか?

もちろん、お金を何らかの仕組みやら商品に変えることによって将来の利益や収入を見込む行為であることはご存知ですよね。

でも、本質的にはお金である必要はないのです。

今何かを諦めることによって、将来の見返りを期待すること。

これが広義の投資です。

今このお金を使わずに、投資信託を買って10年後にほぼ倍にした。(実は割と可能です。投資信託一つだと無理ですが、Portfolioで10年平均7%+出すのはそれほど難しくはないのです。)

あるいは他の人が遊んでいる時間に、勉強して資格を取るなんていうのも、立派な投資です。

ですから、リスクの本質とは現在可能な何かを諦めることであったりします。

さて、個人投資家たちが割と夢中になるいわゆるチャートや、Techinical Analysisと総称されるものは、こういういわば’正統と認められた学問としての’投資理論’では、一応こういうものがあるという紹介はされますが、それだけ。

一切勉強のたいしょうにはなりません。

正統な投資理論とは、確率論のもとに組み立てられてますから、すべからく確率統計の前提が唯一の真実です。

そしてそれは、どんな投資商品のリターンや過去のパフォーマンスシートにもかならず欄外に一言加えられる文章にはっきりと現れています。にほんごだとこんな感じ、

過去のパフォーマンスは、将来のリターンやリスクを予測する限りではない。

つまり、

チャートやら、Technical Analysisは、確率的に意味がない。

これが、基本だということを日本のNetでFXとかやっている方たちのほとんどは自覚してらっしゃらない。

私のようなプロから見ると、所詮、

投資ではなく投機です。

数学的には、過去の数字には何の意味もないのです。高い可能性で将来のパフォーマンスを予測できるのは、企業レベルでの業績分析しかありません。

もちろん、ギャンブルに強い人がいるように、時折驚異的なリターンをだす投資信託のマネージャーは存在してきました。ただそういう人たちには必ず寿命のようなものがあって、やがてパフォーマンスのレベルは落ちていくのです。

さらに、Program Tradingの極端な発達で、こういうマネージャーの存在そのものも減ってきています。入れ替わりに、ETFという廉価版のIndex Fundをトレイドしやすくしたような商品がいままでの投資信託に代わって伸びてきました。

ではこの現実を現在の投資理論でのフレームワークでかなり大雑把に、説明します。基本大事なことは2つだけ。

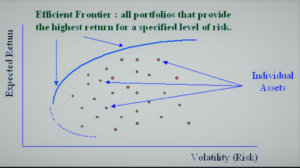

ひとつは、Portfolio最適化のためのモデル。Modern Portfolio 論といいます。ここで大事な結論は、Efficient Frontierと呼ばれるもの。(効率的フロンティア)

株式投資でのリスクとリターンの関係において、リスクを仮定した場合で 最大のリターンを提供するポートフォリオをプロットした曲線。

こんな感じです。(もっと学問的にきちんとやる時は2種類だけのポートフォリオから分析するのですが。)

まあ、実際に使う時は予め自分が所属しているFirmがこの曲線を設定していて、それに対して私がお客様にくんだポートフォリアがどのへんに来るかというところで勝負なのですがね。

そして、後もう一つだいじな結論があって、これは

Efficient Market Hypothesis

厳密にはこの弱いパターンと呼ばれてます。(Weak, Semi-Strong, Strong)

簡単に言ってしまうと、株式の現在価格はトレーディングに関係したすべての情報をすでに反映しているということです。

これは、弱いEMHが機能している限り、ChartingやTechnical AnalysisがMarketに勝つことはできないことを意味します。

ただ、Fundamentalsとよばれる企業レベルでの分析は、このレベルのEMHではよりより成果を出すことが可能だとの見方が今の状態です。

まあ、学問レベルの結論なんて、

身も蓋もないのです。

次回は、もう少し具体的にHedgeFundレベルまでは行かない、私自身や私の同僚たちが日常的にやっている資産運用の現状をお伝えしましう。